Ma quanto è rischioso essere esposti alle variazioni dei prezzi della materie prime agricole?

Prima di tutto vediamo che cos’è il rischio. Questa parola unisce il concetto di danno o beneficio potenziale con la probabilità del suo accadimento in un determinato lasso di tempo, oppure, di quanto potrebbe essere la dimensione più probabile del danno o beneficio in quello stesso periodo. Nel primo caso stiamo parlando della frequenza dell’evento, nel secondo della dimensione dello stesso. Per un operatore agroindustriale, a mio parere, è più importante la dimensione del rischio avverso piuttosto che la sua frequenza, infatti, la dimensione del danno più probabile permette di valutare la disponibilità o meno delle risorse di copertura, qualora queste fossero insufficienti l’operatore sarebbe obbligato ad agire per una riduzione del rischio. La frequenza di eventi avversi è sufficientemente elevata, come vedremo di seguito, da considerare prudentemente il rischio costante.

Ogni operatore del settore agroindustriale è soggetto al rischio della variazione dei prezzi, solo quelli che riescono a correlare prezzi e tempi di acquisto con quelli di vendita ne sono esenti. Normalmente i vari tipi di operatori sono sottoposti ad un rischio unidirezionale: al rialzo o al ribasso. Di seguito vediamo i principali gruppi:

- Gli agricoltori: nel momento in cui hanno seminato una coltura sono gravati dal rischio ribasso prezzi fino al raccolto, normalmente per un periodo che va dai 5 ai 10 mesi. Nel momento in cui sottoscrivono un contratto di vendita a termine del raccolto cambiano il tipo di rischio, da ribasso a rialzo, infatti, si espongono ad una perdita di guadagno potenziale in caso di rialzo dei prezzi.

- Gli allevatori: ad esempio, quelli dei suini sono sottoposti al rischio di aumento dei prezzi per il periodo successivo allo svezzamento, quando il costo del mangime diventa preponderante sul totale dei costi, questo periodo dura circa 6 mesi, in teoria questo vale per gli allevatori tutto pieno tutto vuoto, per gli altri questo rischio è praticamente costante. In caso di acquisto a termine della materia prima, il rischio rialzo si trasforma in rischio ribasso, infatti, gli allevatori si espongono al rischio di un mancato risparmio in caso di diminuzione dei prezzi.

- I mangimifici: anche se in una certa misura possono ribaltare gli aumenti sui propri clienti, di fatto sono sottoposti al rischio rialzo in quanto devono sempre confrontarsi con la concorrenza, questa potrebbe aver acquistato a termine a prezzi inferiori. La sottoscrizione di contratti a termine cambia il segno del rischio, da rialzo a ribasso, infatti, in caso di caduta dei prezzi i concorrenti che non si fossero coperti potrebbero aggredire il loro portafoglio clienti con prezzi più competitivi.

- I molini: si trovano nella stessa condizione dei mangimifici, tuttavia, quando sono costretti dall’industria o dalla grande distribuzione a garantire un prezzo per 6 o 12 mesi, assumono il rischio di rialzo qualora non fosse possibile o conveniente acquistare a termine.

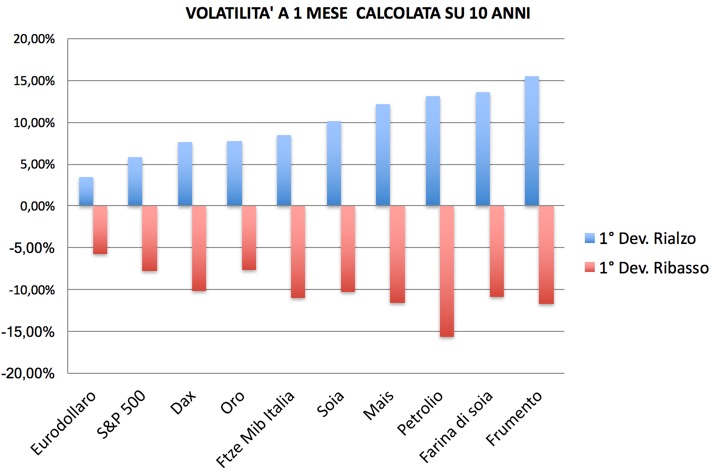

Vediamo ora di misurare effettivamente il rischio della dimensione della perdita da variazione prezzi. Uno dei metodi di valutazione del rischio è l’utilizzo della deviazione standard, nel grafico qui sotto (fig.1) ho confrontato quella dello scostamento a un 1 mese negli ultimi 10 anni di diverse classi di investimento. Come potete vedere ai vertici della rischiosità al rialzo troviamo proprio le materie prime agricole; soia, farina di soia, mais vedono la 1° deviazione standard superare il 10%. Ma cosa vuol dire che la 1° deviazione è al 10%? Vuol dire che, nei due terzi dei casi, il rialzo ha avuto un’estensione non superiore al 10%. Quindi si può assumere che, in una maggioranza significativa di casi, il rischio potenziale di perdita al rialzo in un mese è del 10%. In termini pratici posso usare questa percentuale come perdita più probabile nel caso io fossi un operatore esposto al rialzo e il prezzo si muovesse in questo senso.

Anche al ribasso ai primi posti troviamo le materie prime agricole, anche se in pole position troviamo il petrolio. Come potete notare la 1° deviazione al ribasso non è molto più estesa rispetto a quella al rialzo.

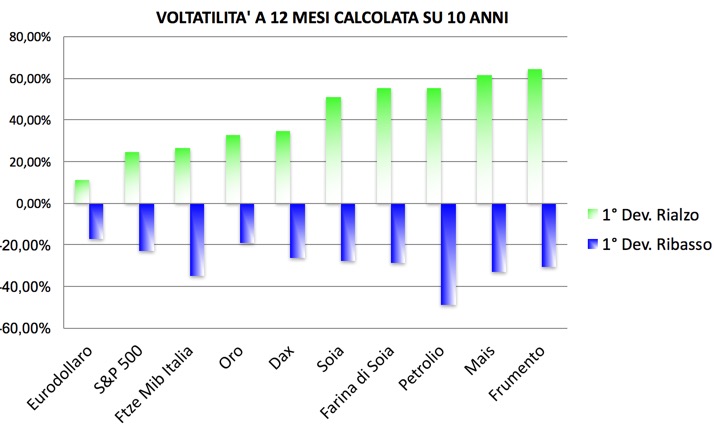

La situazione non cambia molto se analizziamo la stessa comparazione su un periodo di 1 anno (fig. 2). Al vertice del rialzo troviamo sempre le materie prime agricole con un massimo del 63% del frumento, seguito da mais e petrolio. Diversamente dall’analisi a 1 mese, la deviazione degli scostamenti al ribasso delle materie prime è più o meno la metà di quella al rialzo. Quindi gli acquirenti di materie prime corrono un rischio superiore a quello dei venditori. In termini pratici posso dire che il maggior costo più probabile per un allevatore statunitense, in caso di rialzo, fra 12 mesi potrebbe essere del 63%. Nei suoi calcoli di stress aziendale l’allevatore dovrebbe tenere conto di questa evenienza, soprattutto per valutare la sufficienza delle sue riserve finanziarie.

Il calcolo puntuale delle probabilità di rialzo o ribasso è l’attività principale della Cardinal Consulting Srl, società da me fondata per aiutare gli operatori agroindustriali nella gestione di questi rischi. L’analisi che di seguito vi propongo è abbastanza spannometrica e ha lo scopo di valutare la frequenza di lungo periodo di variazioni significative del prezzo della soia, le mie analisi di breve e medio termine, per la copertura di questi rischi, utilizzano diverse tecniche più sofisticate.

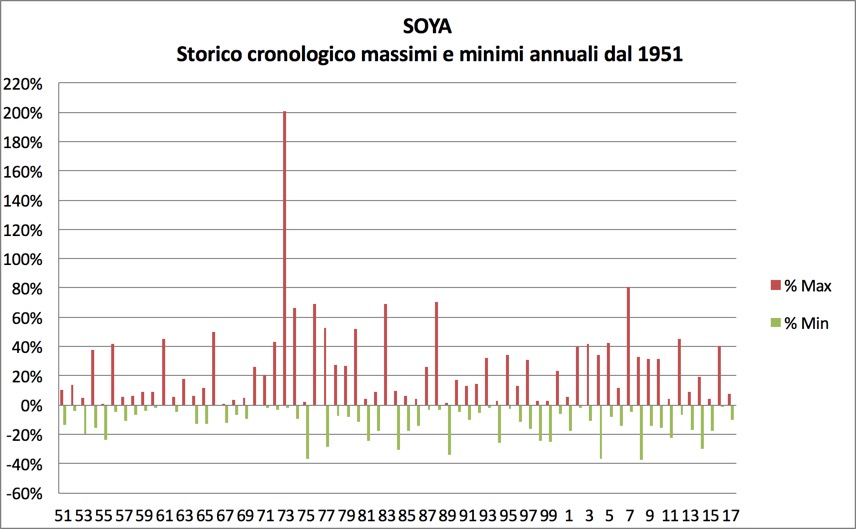

Il grafico che ho creato nella figura 3 mette in evidenza il massimo rialzo e il massimo ribasso annuale di ciascuno degli ultimi 67 anni. In questo caso ho preso in considerazione la soia come rappresentante delle altre materie prime. Le colonne rosse rappresentano lo scostamento in percentuale del massimo rialzo rispetto all’apertura di inizio anno del future della soia, le colonne verdi lo scostamento del massimo ribasso rispetto sempre all’apertura. Come potete vedere in questi 67 anni gli scostamenti al rialzo superiori al 50% sono pochi ma non residuali, quelli superiori al 20% sono frequenti. Gli scostamenti al ribasso sono molto più contenuti: il massimo ribasso raggiunge il 38% contro un massimo rialzo del 200%. Anche questa analisi conferma quanto visto in precedenza, cioè che il rischio al rialzo è più importante di quello al ribasso.

La tabella della figura 4 mostra la frequenza degli eventi per scaglioni. Come potete vedere in 36 dei 67 anni della serie storica i prezzi non hanno superato come picco annuale il 20%, nei restanti 31 hanno invece superato questo livello, possiamo quindi dire che quasi un anno si e uno no il prezzo conosce aumenti superiori al 20%. Inoltre, in 9 anni questo aumento ha superato il 50%, più di 1 volta ogni 10 anni.

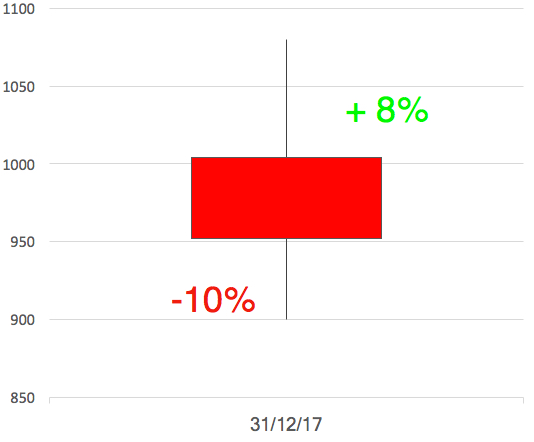

L’anno scorso, di cui potete vedere la candela nella figura 5, il prezzo della soia ha conosciuto un massimo dall’apertura dell’anno di circa l’8%, rispetto al 40% del 2016, al 4% del 2015 e al 19% del 2014; in questi quattro anni si è sviluppata una serie ad intermittenza, sotto il 20% e sopra il 20%, coerente con la statistica vista nel paragrafo precedente (il 2014 con un 19% l’ho considerato come sopra il 20%). Se questa serie dovesse proseguire anche nel 2018, potremmo attenderci un massimo superiore a 1150, + 20% rispetto all’apertura. Questa osservazione statistica va presa in considerazione come un segnale di attenzione e non come una certezza, questo a causa di un numero limitato di osservazioni (67) e delle possibili sequenze persistenti, cioè serie consecutive di rialzi inferiori o superiori al nostro limite, come dal 2007 al 2010 quando i prezzi hanno creato sempre massimi annuali superiori al 20%.

Per quanto riguarda l’evento decennale superiore al 50%, registro che negli ultimi 10 anni, dal 2008 ad oggi, in nessun anno è stato rilevato un picco superiore a questo livello, il massimo è stato del 45% nel 2012. Il precedente picco è stato dell’88% nel 2007, dal 2018 in poi le probabilità che questo evento possa accadere saranno di anno in anno sempre più elevate.

Per gestire queste evenienze negative il mercato si è dotato di un paracadute: le assicurazioni contro il rialzo o il ribasso, in termini tecnici le opzioni. Questi strumenti permettono di ridurre gli effetti di questi eventi ma necessitano di tecniche di utilizzo complesse al fine di ridurre il loro impatto sul conto economico.

Alcuni operatori internazionali propongono strategie di copertura “a costo zero” utilizzando questi strumenti, a questo proposito vi ricordo che in economia e finanza nessun pasto è gratis, prima o poi arriva il conto e molte volte è più salato di quanto atteso.